ศูนย์วิจัยกสิกรไทย มองสถานการณ์การเงินเพื่อความยั่งยืนทั่วโลกในปี 2567 ว่ายังมีแนวโน้มเติบโตในอัตราค่อนข้างสูงถึงประมาณ 10% เมื่อเทียบกับปีก่อน โดยในประเทศไทย คาดว่า Sustainability Bonds และ Sustainability-Linked Loans จะมีบทบาทเพิ่มขึ้น และมูลค่าการระดมทุนในผลิตภัณฑ์การเงินเพื่อความยั่งยืน คาดว่าจะมีจำนวนสูงกว่าปี 2566 ขณะที่ในตลาดโลก คาดว่าการออก Green Bond จะมากขึ้น จากกฎระเบียบลด Greenwashing

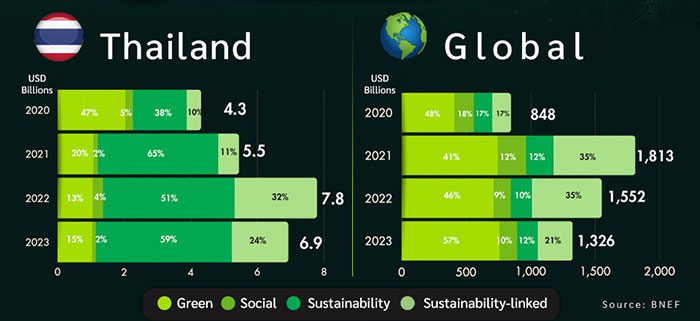

แม้ว่าปี 2566 ที่ผ่านมา การออกผลิตภัณฑ์การเงินเพื่อความยั่งยืน (ตราสารหนี้และเงินกู้) ทั่วโลกจะชะลอตัวลงเล็กน้อย เนื่องจากอัตราดอกเบี้ยที่เพิ่มขึ้นและความไม่แน่นอนทางเศรษฐกิจทั่วโลก แต่ยังคงอยู่ที่จำนวน 1.33 ล้านล้านเหรียญสหรัฐ ขณะที่ ผลิตภัณฑ์ที่ได้รับความนิยม จะเป็น Green Bonds and Green Loans เป็นหลัก (57%)

แต่สำหรับประเทศไทย ภาพจะแตกต่างออกไป โดยผลิตภัณฑ์ที่ได้รับความนิยมได้แก่ Sustainability Bonds (59%) มีมูลค่าทั้งหมด 4.1 พันล้านเหรียญสหรัฐ โดยในปี 2567คาดว่า Sustainability Bonds และ Sustainability-Linked Loans จะมีบทบาทเพิ่มขึ้น และมูลค่าการระดมทุนในผลิตภัณฑ์การเงินเพื่อความยั่งยืน คาดว่าจะมีจำนวนสูงกว่าปี 2566 เนื่องจากมีแรงสนับสนุนทั้งจากภาครัฐ Green Taxonomy ของไทย ความต้องการลงทุนที่เพิ่มขึ้นจาก Green Funds ต่างๆ รวมถึงความตื่นตัวของบริษัทเอกชนไทยที่เพิ่มขึ้น

ในช่วงที่ผ่านมา คงปฏิเสธไม่ได้ว่า การเงินเพื่อความยั่งยืน (Sustainable Finance) มีบทบาทเพิ่มขึ้นทั่วโลก เพื่อสนับสนุนเป้าหมายการพัฒนาที่ยั่งยืนตามองค์การสหประชาชาติ (Sustainable Development Goals: SDGs) ตามข้อตกลงปารีส (Paris Agreement) โดยมุ่งหวังว่าภาคการเงินจะเข้ามาเป็นเครื่องยนต์และกลไกสำคัญในการระดมทุนเพื่อให้โลกลดการใช้ก๊าซเรือนกระจก

ในปี 2566 แม้การออกผลิตภัณฑ์การเงินเพื่อความยั่งยืนลดลงมาเป็นปีที่สอง ศูนย์วิจัยกสิกรไทยคาดว่า Sustainable Finance ยังคงมีความสำคัญในอนาคต

สถานการณ์ในตลาดโลก

มูลค่าการออกผลิตภัณฑ์การเงินเพื่อความยั่งยืน (ตราสารหนี้และเงินกู้) ทั่วโลกในปี 2566 มีจำนวน 1.33 ล้านล้านเหรียญสหรัฐ ต่ำกว่าปีก่อนหน้า 15% โดยส่วนใหญ่ยังคงเป็นการออกผลิตภัณฑ์การเงินเพื่อความยั่งยืนในกลุ่ม Green (เพื่อวัตถุประสงค์ด้านสิ่งแวดล้อม) และที่น่าสนใจคือ Green Bonds และ Green Loans ในปีที่ผ่านมีอัตราส่วนที่สูงถึง 57% มูลค่า 0.759 ล้านล้านเหรียญสหรัฐ รองลงมา ได้แก่ กลุ่ม Sustainability-Linked Bonds and Loans (ไม่ระบุวัตถุประสงค์) ซึ่งปรับตัวลงเหลือสัดส่วนเพียง 21% (มูลค่า 0.278 ล้านล้านเหรียญสหรัฐ) ของมูลค่าผลิตภัณฑ์ในปีนี้ จาก 35% ในปี 2565

การเพิ่มสัดส่วนของ Green Bonds and Loans สวนทางกับสัดส่วน Sustainability-Linked Bonds and Loans เนื่องจากในกรณีของต่างประเทศนั้น มีกฎระเบียบที่เข้มข้นขึ้น ประกอบกับมีกระแสความกังวลเกี่ยวกับกิจกรรมฟอกเขียว (Green Washing) จากฝั่ง

นักลงทุนที่เพิ่มขึ้น

ขณะเดียวกันด้าน Green Bonds จะมีกรอบกฎหมายและข้อบังคับตราสารหนี้เพื่อให้เข้าข่ายความเป็น ‘Green’ ที่เข้มงวดกว่า Sustainability-Linked Bonds ที่มีวัตถุประสงค์ค่อนข้างกว้าง ทำให้ตรวจสอบยากกว่า ดังนั้น ศูนย์วิจัยกสิกรไทย คาดว่า จะเห็นผลิตภัณฑ์ประเภท Green ในสัดส่วนสูงขึ้นในตลาดโลก ท่ามกลางความเข้มข้นของกฎกติกา รวมถึงความระมัดระวังและการตรวจสอบของนักลงทุนที่เพิ่มมากขึ้นเพื่อหลีกเลี่ยงการ Green Washing และสำหรับในช่วงปี 2567 การออกผลิตภัณฑ์การเงินเพื่อความยั่งยืนทั่วโลก น่าจะอยู่ในระดับใกล้เคียง หรือเพิ่มขึ้นจากปีก่อนหน้าราว 10%

สถานการณ์ตลาดไทย

สำหรับประเทศไทย แม้มูลค่าการออกผลิตภัณฑ์การเงินเพื่อความยั่งยืนในปี 2566 ชะลอตัวลงจากปีก่อนหน้า 11% มาที่ระดับ 6.9 พันล้านเหรียญสหรัฐ (2.5 แสนล้านบาท) แต่ก็ยังถือว่าเป็นปริมาณการระดมทุนที่ยังสูงกว่าปี 2564 และยังอยู่ในทิศทางขาขึ้นจากอดีต เพราะได้แรงหนุนจากการออกตราสารหนี้ Sustainability Bonds ของภาครัฐบาล ที่สามารถใช้ในโครงการที่ส่งเสริมสังคมและฟื้นฟูเศรษฐกิจ

นอกจากนี้ในกรณีของไทย ยังมีข้อสังเกตเพิ่มเติมคือ Sustainability Bonds ในไทย จะมีสัดส่วนการออกสูงที่สุด (59%) เพราะครอบคลุมตราสารหนี้จากกิจกรรมหลายประเภท เช่น Green และ Social Bonds เป็นต้น ทำให้ได้รับความนิยมมากกว่าผลิตภัณฑ์การเงินเพื่อความยั่งยืนในประเภท Sustainability-Linked (24%) และ Green (15%)

ในระยะใกล้นี้และในกรณีของไทย ศูนย์วิจัยกสิกรไทยมองว่า ผลิตภัณฑ์ในกลุ่ม Sustainability Bonds และ Sustainability-Linked Bonds and Loans น่าจะมีบทบาทต่อไป เนื่องจากจุดเด่นของผลิตภัณฑ์ที่มีความยืดหยุ่นมากกว่าผลิตภัณฑ์ประเภทอื่นๆ และรวมถึงการสนับสนุนของภาครัฐในการออกตราสารหนี้กลุ่ม Sustainability Bonds อย่างต่อเนื่อง อีกทั้งไทยยังไม่เผชิญแรงกดดันจากปัญหา Green Washing และกฎเกณฑ์ทางการมากเท่าในตลาดโลก

ศูนย์วิจัยกสิกรไทยคาดว่า การออก Sustainability และ Sustainability-Linked Bonds น่าจะกลับมาสูงกว่าปี 2566 โดยมีปัจจัยหนุนจาก 1) ภาครัฐ (ที่เป็นผู้ออกตราสารหนี้หลักในกลุ่มนี้) ยังคงต้องสนับสนุนเศรษฐกิจ และตลาดการเงินเพื่อความยั่งยืน ผ่านการออกตราสารหนี้ Sustainability Bond อย่างต่อเนื่อง 2) Thailand Taxonomy ระยะที่ 1 ทำให้ธุรกิจอาจพิจารณาระดมทุนผ่านการออกตราสารหนี้เพื่อความยั่งยืนมากขึ้น ถึงแม้อาจจะยังขาดความรู้การ Verify และความเข้าใจกระบวนการอย่างเต็มที่ 3) มีกองทุน Green Fund ต่างๆ เช่น Thailand ESG Fund ออกกองทุน 10,000 ล้านบาท ซึ่งเป็นปัจจัยสนับสนุนความต้องการลงทุนในผลิตภัณฑ์การเงินเพื่อความยั่งยืน เพิ่มเติมในปี 2567

ใครเป็นผู้เล่นหลักในตลาด

ปี 2566 ภาพรวมในตลาดโลก การออกผลิตภัณฑ์การเงินเพื่อความยั่งยืน มาจาก 3 ภาคอุตสาหกรรมหลักเช่นเดียวกับในปี 2564-2565 โดยภาครัฐบาลยังคงเป็นผู้เป็นหลักในตลาด (34%) ซึ่งมีมูลค่าผลิตภัณฑ์ทั้งสิ้น 4.51 แสนล้านเหรียญสหรัฐ รองลงมาเป็นภาคการเงิน (25%) และสาธารณูปโภค (10%) ตามลำดับ สำหรับสถานการณ์ภายในภูมิภาคเอเชียแปซิฟิกนั้น การออกผลิตภัณฑ์ประเภทต่างๆ เป็นไปในทิศทางเดียวกันกับตลาดโลก โดยมีภาคการเงินเป็นผู้นำในการออกผลิตภัณฑ์ด้วยมูลค่า 1.42 แสนล้านเหรียญสหรัฐ และเป็นสัดส่วนจากประเทศจีนถึง 50% ทั้งนี้ ในส่วนของประเทศไทย ภาคส่วนที่สนับสนุนการขับเคลื่อนผลิตภัณฑ์การเงินเพื่อความยั่งยืน ยังคงเป็นภาครัฐบาลในสัดส่วน 59% รองลงมาเป็นภาคสาธารณูปโภค 13% และภาคการเงิน 8% ตามลำดับ

ข่าวอื่น ๆ ที่น่าสนใจ

ส่งเสริมลงทุนปี 66 พุ่งทะลุ 8 แสนล้าน Data Center ชั้นนำของออสเตรเลีย-อินเดีย ยื่นขอลงทุนในไทย